中国经济高频观察:8月高频数据表现如何

从高频数据看,8月以来中国经济筑底企稳。政府债资金及促消费政策落地,外需存在韧性,使国内基建施工和居民商品消费企稳,原材料及中下游生产出现一定改善。不过,房建资金不足,钢铁生产较快走弱存在拖累;8月美欧制造业PMI和出口运价回落,外需前景存在隐忧。中国经济高频观察:8月高频数据表现如何!

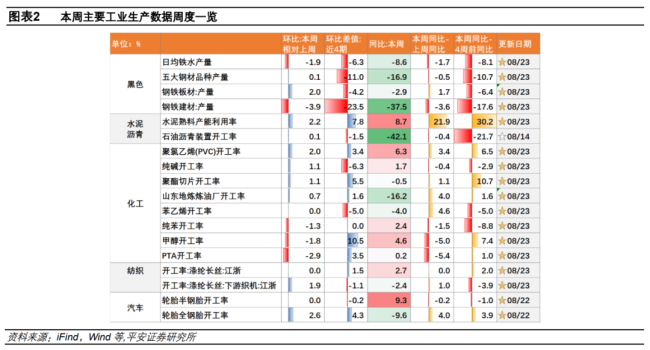

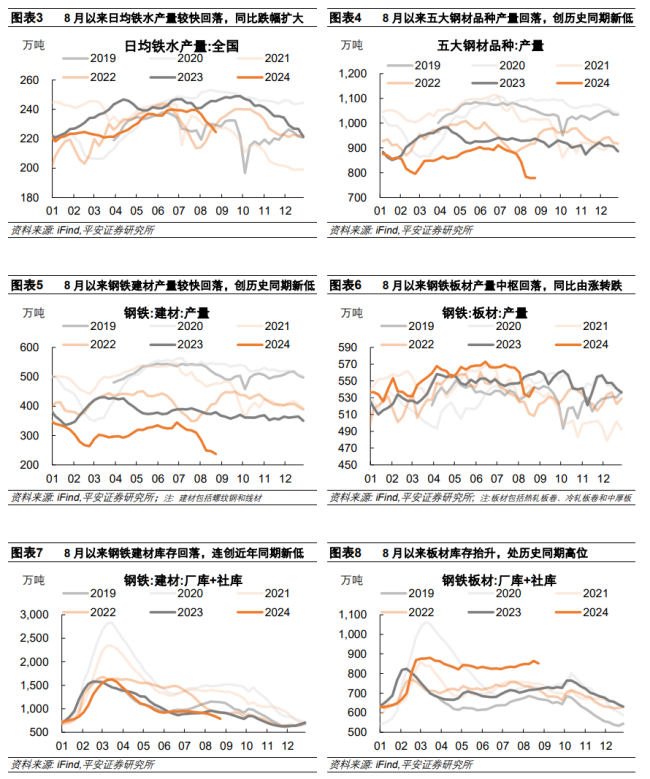

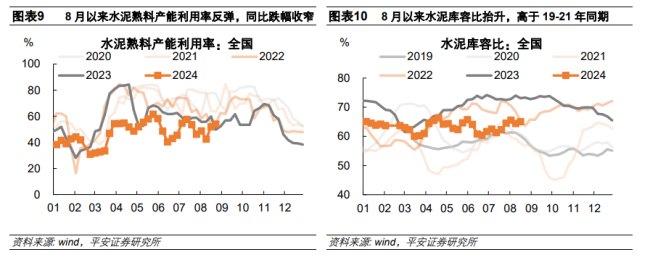

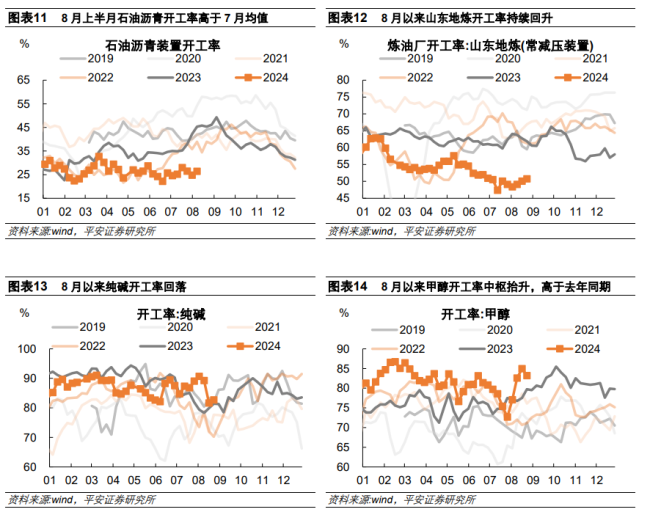

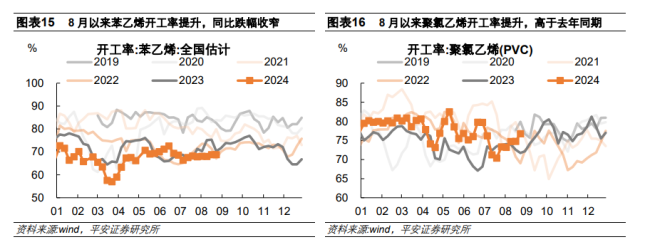

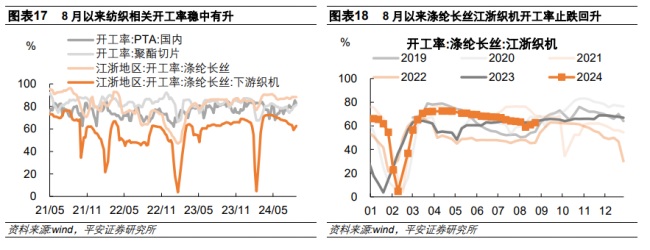

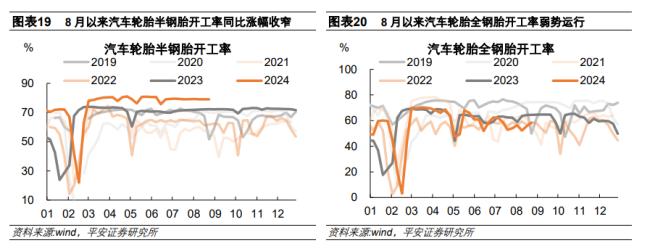

工业:生产总体企稳,钢铁表现较差。1)中下游行业生产企稳。8月以来,汽车轮胎全钢胎、涤纶长丝及江浙织机开工率企稳回升,汽车轮胎半钢胎开工率略有回落。从排产计划看, 8月电池、光伏组件、三大白电排产有企稳迹象。2)化工品、水泥、沥青等开工率回稳。化工品“金九银十”旺季临近,或有提前备货趋向。水泥下游需求环比好转,价格回稳,形成一定支撑。3)钢铁生产较快走弱。价格下跌、亏损加剧,在生产端形成负反馈。与新国标切换相关的螺纹钢、与东南亚反倾销调查相关的热卷产量环比表现更弱。

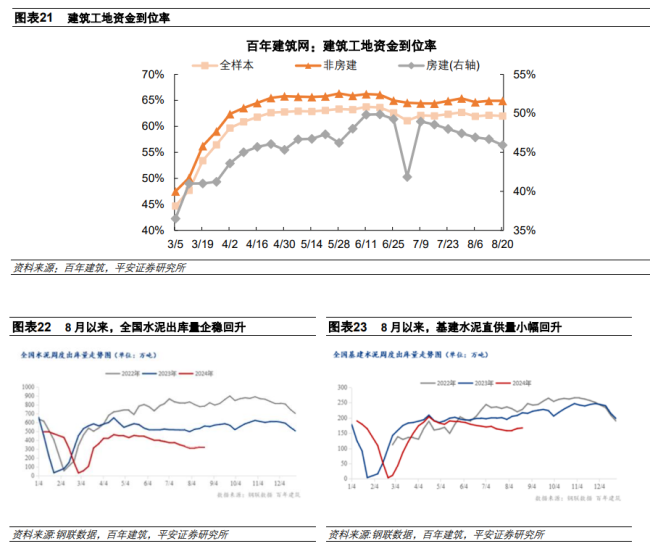

投资:基建资金改善,房建仍偏弱。1)资金方面,截至8月20日,近三周样本建筑工地资金到位率较7月均值提升0.27个百分点,累计环比回落1.7%。其中,非房建项目资金到位率中枢提升0.06个百分点,房建项目资金到位率中枢回落1.72个百分点。2)用量方面,8月以来钢铁建材表观消费量同比-22.3%,跌幅明显扩大。7月31日-8月20日全国水泥出库量、基建水泥直供量较7月末回升,同比增速分别较7月回落7.4和4.5个百分点。

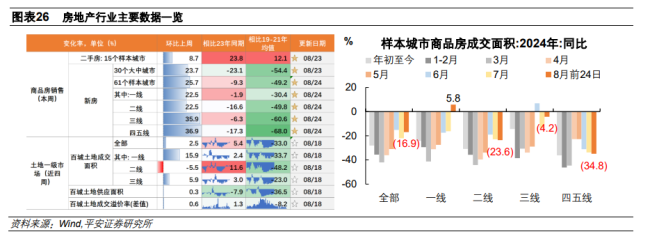

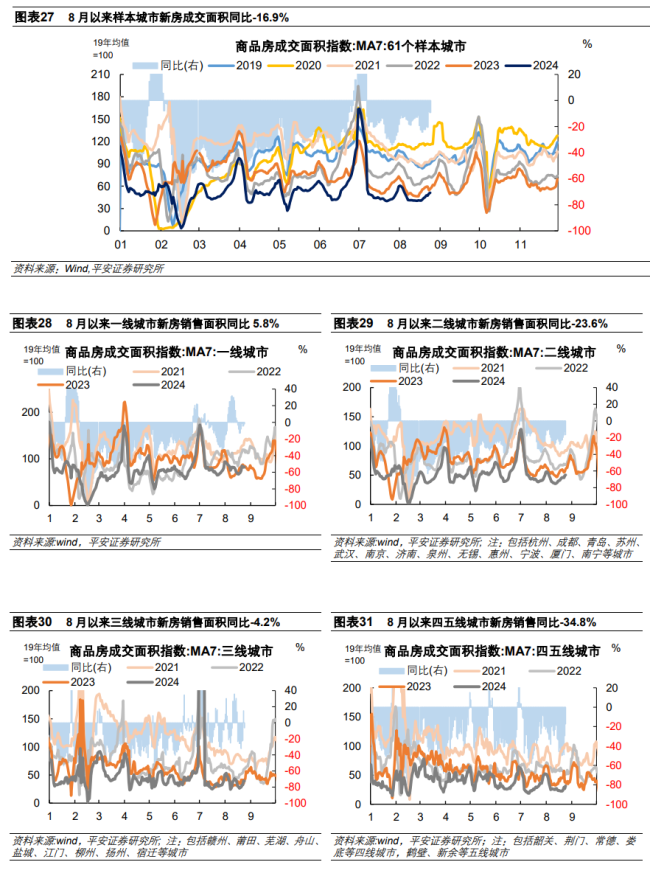

地产:新房销售边际企稳。1)新房方面,8月以来(截至24日)61个样本城市新房日均成交面积同比-16.9%,较7月跌幅收窄5.1个百分点;相比于19-21年同期下跌56.2%,较7月跌幅收窄2个百分点。2)二手房方面,8月以来(截至23日)15个样本城市二手房日均面积同比涨幅收窄至17.1%。

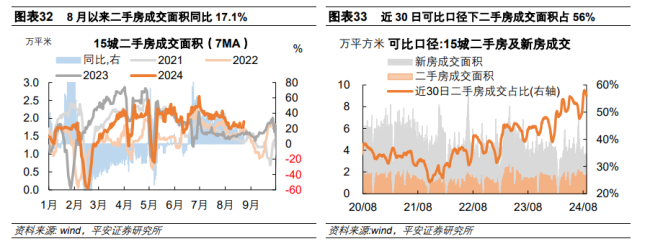

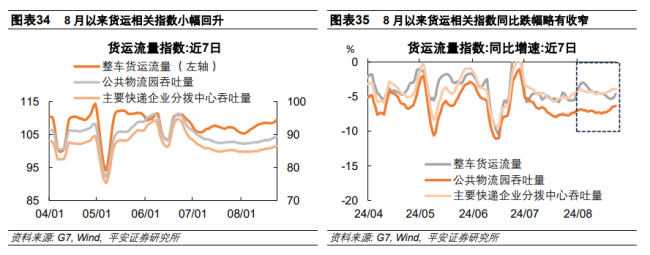

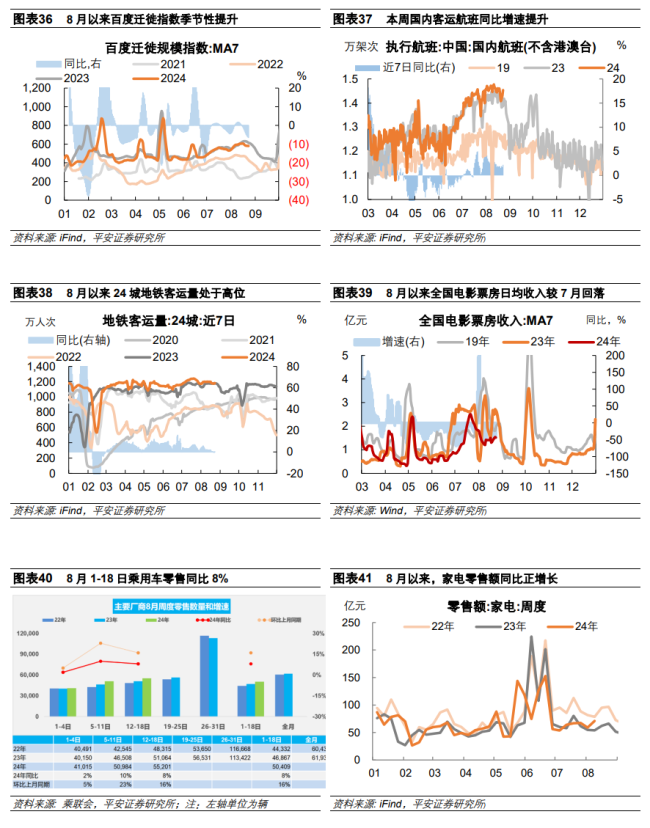

内需:客货运平稳恢复,居民商品消费出现恢复势头。1)货运方面,8月以来整车货运流量指数、公共物流园吞吐量指数、主要快递企业分拨中心吞吐量指数环比提升,同比跌幅收窄。2)客运方面,8月以来国内客运航班、百度迁徙指数、24城地铁客运量高位运行。3)电影票房方面,8月以来(全国电影日均票房收入约1.4亿元,较去年同期低1亿元左右。4)汽车销量和家电零售同比由跌转涨,出现改善,得益于消费品以旧换新补贴政策力度提升。5)国产3A游戏《黑神话:悟空》首发提振消费。截至8月23日全平台销量突破1000万套,收入或已接近30亿元,同时激发了游戏配件需求。

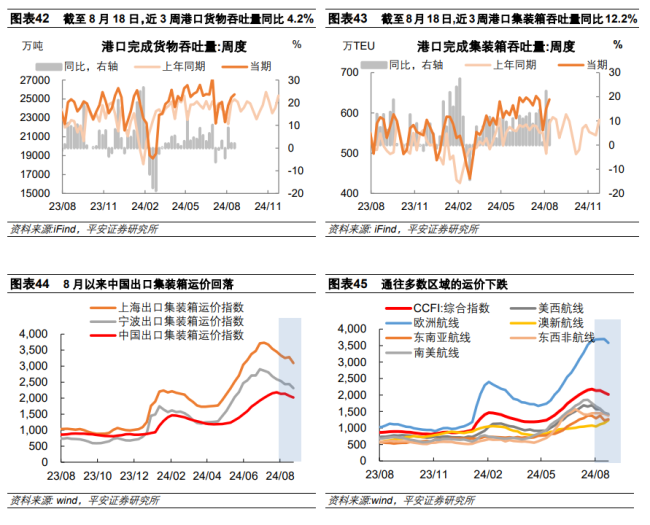

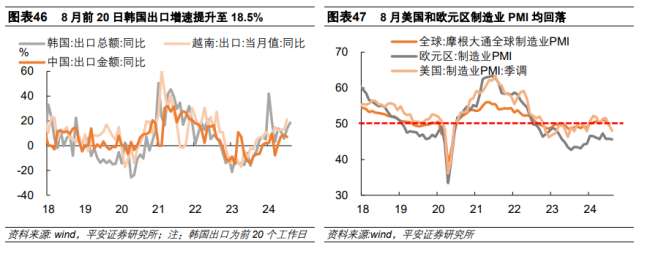

外需:韧性较强。1)中国出口集装箱运价指数下跌,但供给端运力提升,对运价的影响不容忽视。2)美国8月制造业PMI回落1.6个百分点至48%,欧元区制造业PMI回落0.2个百分点至45.6%。3)8月前20个工作日,韩国出口同比增长18.5%,高于7月份13.9%的同比增速。4)港口吞吐量同比提速。截至8月18日,近3周港口累计完成货物(外贸占比约3成)吞吐量同比增速约4.2%,较7月提升6.2个百分点;港口集装箱(外贸占比约5成)吞吐量同比增速约12.2%,较7月提升2.8个百分点。

风险提示:稳增长政策不及预期,海外经济衰退程度超预期,地缘政治冲突升级等。

图表1本周国内高频数据一览

资料来源:Wind,iFind,平安证券研究所;注:图表数据为相比上周的环比变化率

一工业

8月以来,工业生产总体企稳,钢铁行业表现较差。

一是,中下游行业生产企稳。

8月以来,汽车轮胎全钢胎、涤纶长丝及江浙织机开工率企稳回升,汽车轮胎半钢胎开工率略有回落。

从排产计划看,8月电池、光伏组件、三大白电排产有企稳迹象。据大东时代智库调研,2024年8月中国Top15电池厂动力+储能产量94.1GWh环比7月产量增2.7%;据SMM调研,7月光伏组件实际产量弱于预期,预计8月排产环比小幅增加;据产业在线统计,8月三大白电排产环比季节性回落,但同比增速回升0.6个百分点至1.1%。

二是,化工品、水泥、沥青等开工率回稳。

1)8月以来,山东地炼、甲醇、纯苯、苯乙烯、聚酯切片、PTA等开工率均有提升;仅纯碱开工率下跌,受地产竣工和玻璃需求的拖累。化工品“金九银十”旺季临近,或有提前备货趋向。

2)水泥熟料产能利用率在8月中下旬恢复,同比由降转升。水泥下游需求环比好转,价格回稳,形成一定支撑。

3)沥青方面,Wind公布的8月前两周(最新)石油沥青开工率小幅提升。据云沥青统计,7月国内沥青总产量207万吨,8月国内沥青厂排产计划212万吨,环比季节性回升。

不过,钢铁生产较快走弱。截至8月23日当周,全国247家钢厂盈利率仅有1.3%,而7月均值为32.2%。价格下跌、亏损加剧,在生产端形成负反馈。8月高炉和电炉开工率回落、日均铁水和五大钢材品种产量下滑,与新国标切换相关的螺纹钢、与东南亚反倾销调查相关的热卷产量环比表现更弱。

1.钢铁

2.水泥

3.化工

4.纺织

5.汽车

二投资

8月以来,基建项目资金到位率稳中有升,且天气好转,下游施工进展有加快;房建资金和用量仍偏弱。

1)资金方面:据百年建筑网调研,截至8月20日,近三周样本建筑工地资金到位率均值为62.02%,较7月均值提升0.27个百分点;近三周新开工订单累计环比回落1.7%。其中,非房建项目资金到位率64.83%,较7月均值提升0.06个百分点;房建项目资金到位率46.52%,较7月均值回落1.72个百分点。百年建筑网表示,随着大部分地区天气好转,下游项目陆续恢复;今年多为续建项目,新开工情况不及往年,很多项目多进入筹备期但实际进度待定。

2)用量方面:受房地产投资用量影响较大的钢铁建材(螺纹和线材)表观消费量8月以来同比-22.3%,较7月跌幅扩大10个百分点。据百年建筑网统计,7月31日-8月20日全国水泥出库量、基建水泥直供量较7月末回升,但环比表现弱于去年同期,同比增速分别为-40.4%和-22.1%,较7月回落7.4和4.5个百分点。

三地产

新房方面,8月以来(截至24日)我们统计的61个样本城市新房日均成交面积较7月均值回落5.7%,同比-16.9%,较7月跌幅收窄5.1个百分点。相比于2019-2021年同期,8月以来样本城市新房成交面积下跌56.2%,较7月跌幅收窄2个百分点,系年内次低点。分城市能级看,8月以来一线城市商品房成交面积由跌转涨、表现最强,三线城市同比跌幅收窄,但二线和四五线城市同比跌幅有所扩大。

二手房方面,8月以来(截至23日)15个样本城市二手房日均面积环比回落,同比涨幅收窄至17.1%;可比口径下,近30日二手房日均成交面积占总成交的56.0%。

四内需

8月以来,客货运平稳恢复,居民商品消费出现恢复势头。

1)货运方面,据G7数据,8月以来(截至24日),整车货运流量指数、公共物流园吞吐量指数、主要快递企业分拨中心吞吐量指数环比分别较7月均值提升2.1%、0.8%和0.7%,同比跌幅收窄。

2)客运方面,8月以来(截至23日),国内客运航班、百度迁徙指数、24城地铁客运量高位运行,同比表现存在分化,航班恢复强于地铁和百度迁徙指数。

3)电影票房方面,8月以来(截至23日)全国电影日均票房收入约1.4亿元,较去年同期低1亿元左右。

4)8月以来,汽车销量和家电零售同比改善,得益于消费品以旧换新补贴政策力度提升。据产业在线统计,截至8月9日,近四周家电零售同比5.6%,较7月的-3.0%改善。据乘联会统计,8月1-18日市场零售90.7万辆,同比去年增长8%。不过,8月1-11日全国乘用车厂商批发仅75.7万辆,同比下降9%,汽车经销商库存管理仍较谨慎。

8月20日,国产3A游戏《黑神话:悟空》正式上线,截至8月23日全平台销量突破1000万套,按普通版268元/豪华版328的定价看,收入或已接近30亿元。据《消费日报》报道,该游戏的推出激发了用户对高端电脑配件的消费需求,“近一周,天猫3C数码家用游戏机同比成交超80%,PS5游戏机、游戏笔记本、DIY主机、键盘、鼠标、电竞耳机成最火品类”。

五外需

出口集装箱运价下跌。8月以来,中国出口集装箱运价指数下跌5.4%,美西、南美航线运价跌幅更大。需要强调的是,疫情期间运价一度处于高位,造船订单较快增加,当前已进入交付周期,供给端运力提升对运价的影响不容忽视。

欧美制造业PMI回落。8月美国制造业PMI回落1.6个百分点至48%,欧元区制造业PMI回落0.2个百分点至45.6%。

韩国出口增速提升。8月前20日(工作日)韩国出口同比增长18.5%,高于7月份13.9%的同比增速。

港口吞吐量同比提速。截至8月18日,近3周交通运输部监测的港口累计完成货物(外贸占比约3成,除集装箱外,主要包括煤炭、金属矿石、矿建原料、石油及制品等)吞吐量同比增速约4.2%,较7月提升6.2个百分点;港口集装箱(外贸占比约5成,通常用于运输机械设备、纺服、家电及轻工产品)吞吐量同比增速约12.2%,较7月提升2.8个百分点。

中国经济高频观察:8月高频数据表现如何!